IR: Mais de 246 mil cearenses seriam isentos com tabela 'mais justa'

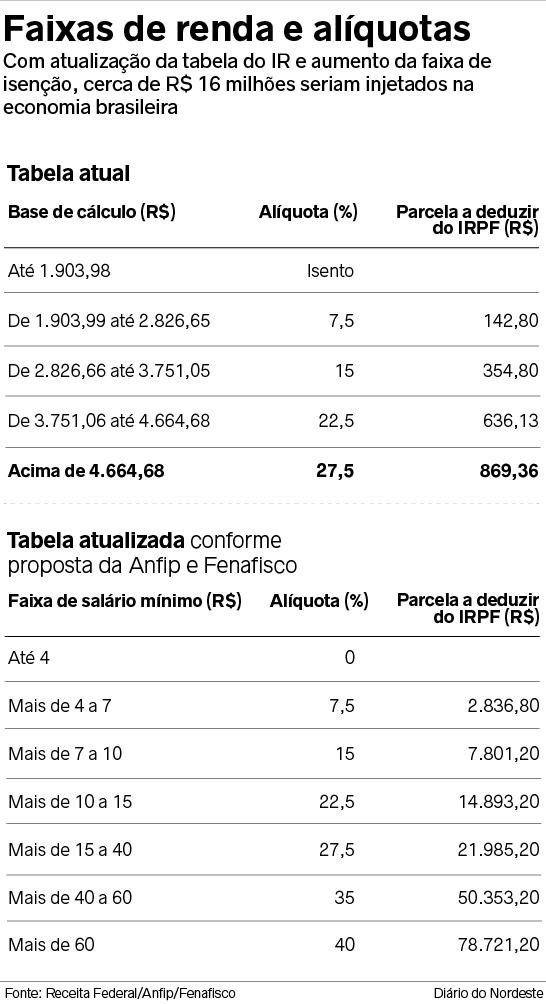

Atualizada pela última vez em 2015, a tabela do Imposto de Renda acumula defasagem de 103%. Auditores do Sindifisco defendem o aumento da faixa de isenção e tributação de lucros e dividendos para tornar o modelo mais justo

Atualizada pela última vez em 2015, a tabela do Imposto de Renda (IR) acumula defasagem de 103%, de acordo com levantamento do Sindicato dos Auditores Fiscais da Receita Federal (Sindifisco). Caso corrigida integralmente pela inflação, o limite de isenção passaria dos atuais R$ 1.903,98 para R$ 3.881,65. Apenas no Ceará, 246.718 contribuintes deixariam de pagar o IR, correspondente a 38,13% do total de contribuintes cearenses. Para o diretor técnico do Sindifisco, a atualização deixaria o modelo mais justo para as classes econômicas, tributando proporcionalmente os mais ricos e os mais pobres.

O número foi revelado pela Receita Federal com base nas declarações enviadas em 2019. Os contribuintes que declararam salários com valores entre o atual limite de isenção e o previsto pelas correções somam os mais de 246 mil contribuintes, que deixariam de pagar o Imposto de Renda.

O diretor técnico do Sindifisco no Ceará, Marcelo Lettieri, lembra que a não atualização prejudica, principalmente, os mais pobres. "Com o aumento da renda por conta da inflação, eles acabam saindo do limite de isenção, entrando na primeira faixa e pagando Imposto de Renda", afirma.

Ele pontua que uma das justificativas do Governo para a defasagem é a resistência de reajustar a tabela de acordo com um indicador. "A justificativa é evitar qualquer tipo de indexação, ou seja, atrelar a tabela do Imposto de Renda à inflação. Essa é a posição do Governo", diz Lettieri.

O diretor técnico do Sindifisco ainda destacou um estudo elaborado pela Associação Nacional dos Auditores-Fiscais da Receita Federal do Brasil (Anfip) e Federação Nacional do Fisco Estadual e Distrital (Fenafisco) em que é proposta uma atualização da tabela do Imposto de Renda. Ele detalha que a faixa de isenção subiria para ganhos mensais de até quatro salários mínimos.

Valor bem próximo ao salário mínimo do Dieese (Departamento Intersindical de Estatística Estudos Socioeconômicos), de R$4.342,57 segundo o último levantamento divulgado. Os trabalhadores até esse valor estariam isentos", detalha Marcelo Lettieri.

Para compensar a perda arrecadatória, ele afirma que haveria um aumento de alíquotas de faixas superiores.

"Mas para fazer esse aumento de alíquota de faixas superiores, você tem que igualar a renda do capital com a renda do trabalho. Porque quem, por exemplo, recebe lucros e dividendos, não paga Imposto de Renda", reforça.

Lettieri explica que só aumentar as alíquotas acabaria abrangendo apenas servidores públicos com salários maiores, porque a maioria das pessoas em empresas privadas "recebem como pessoa jurídica, a chamada 'pejotização'".

"Em síntese, o que a gente defende é uma nova tabela do Imposto de Renda, mas igualando renda do trabalho e renda do capital. Ou seja, todo rendimento de pessoa física iria para a tabela do Imposto de Renda, independentemente da sua origem. Benefícios tributários que forem dados seriam dados a nível de empresa, não de pessoa física, mais ou menos como é nos Estados Unidos, que eles chamam de Sistema de Integração Amplo", destaca o diretor técnico do Sindifisco no Ceará.

Impactos

Ainda pela proposta elaborada e defendida pelos auditores fiscais, as mudanças duplicariam a arrecadação nacional do Imposto de Renda, fazendo-a passar de R$ 154 bilhões para R$ 339 bilhões. A participação do Imposto de Renda também apresentaria significativo avanço, de 2,52% para 5,17%.

Lettieri estima que, com a elevação da faixa de isenção, cerca de R$ 16 bilhões deixariam de ser pagos como Imposto de Renda e seriam injetados diretamente na economia como gastos dos próprios contribuintes.

Faixas de renda

A proposta da Anfip e Fenafisco prevê que contribuintes com ganhos mensais maiores que quatro salários mínimos e até sete salários paguem alíquota de 7,5%. Já os que ganham mais que sete salários até dez salários, o percentual seria de 15%. Quem ganhar mais de dez salários até 15 salários, 22,5%. De 15 salários mínimos a 40, a alíquota seria de 27,5% - a contribuição máxima atual. A proposta ainda prevê contribuição de 35% para quem ganha mais de 40 salários até 60 mínimos. Rendimentos maiores seriam tributados em 40%.

Aplicadas as mudanças, cerca de 38,5% dos declarantes brasileiros, ou 10,6 milhões, seriam isentos e outros 48,7% - 13,4 milhões de pessoas - pagariam alíquotas menores que as atuais. A tabela progressiva elevaria a tributação para apenas 2,73% dos declarantes, cerca de 750 mil contribuintes, que recebem mais de 40 salários mínimos mensais.

Sonegação

Para evitar a sonegação do Imposto de Renda, a Receita Federal revela que há um sistema que engloba inúmeras informações, chamado Receitadata. A partir do sistema, o órgão tem acesso a dados bancários, financeiros, cartoriais, de notas fiscais, contábeis, entre outros. As informações são cruzadas e, a partir do procedimento, são feitos o levantamento dos contribuintes que interessam à fiscalização.

-min.jpg?f=4x3&h=216&w=288&$p$f$h$w=22ad40b)

.jpg?f=4x3&h=216&w=288&$p$f$h$w=01237b4)

.jpeg?f=4x3&h=216&w=288&$p$f$h$w=4de0a17)

_Easy-Resize.com.jpg?f=4x3&h=216&w=288&$p$f$h$w=b644f3f)

.jfif?f=4x3&h=216&w=288&$p$f$h$w=ec970d3)

.jpg?f=4x3&h=216&w=288&$p$f$h$w=78386d0)

.jpg?f=4x3&h=216&w=288&$p$f$h$w=8577757)